零售业进入寒冬、服装纺织业务不断滑坡的背景下,以制造和销售高档衬衫出名的雅戈尔(600177.SH)早已转型投资,依靠股票乃至房地产等“副业”另起江山。截至去年年底,这家浙江企业大举“炒股”不知不觉已经有十年了。

现在,雅戈尔在严格意义上已经不是一家服装企业,而是逐渐转变成了一家拥有较大规模服装业务的投资公司。

虽然投资业务被部分市场人士视为具有较高风险,但雅戈尔在过去10年依旧给股东创造了稳定的回报。雅戈尔1998年上市,上市以来给股东提供的年化净资产收益率均为两位数,仅2013年略低于10%。

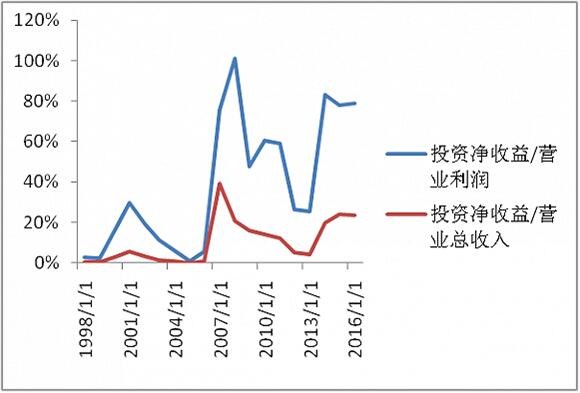

雅戈尔投资收益占营业利润和总收入的变化。数据来源:Wind资讯 2007年,雅戈尔投资收益占营业利润的比重从2006年的5%大幅跃升至76%,占营业总收入的比重跃升至39%。此后,除2013年和2012年之外,两项比重基本维持在较高水平,其中投资收益对营业利润的占比至少都在一半左右。

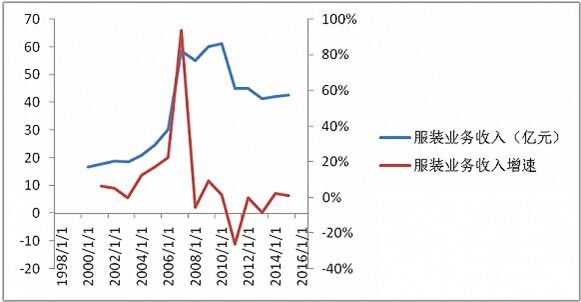

自2001年起有记载的数据显示,雅戈尔服装业务在2005年至2008年增长最快,收入增幅达到两位数,其中2008年服装业务收入增长超过90%。

雅戈尔服装业务收入与增速的变化。数据来源:Wind资讯 但是,2009年开始,雅戈尔服装业务增速放缓。2012年后,服装业务收入开始陷入下滑。

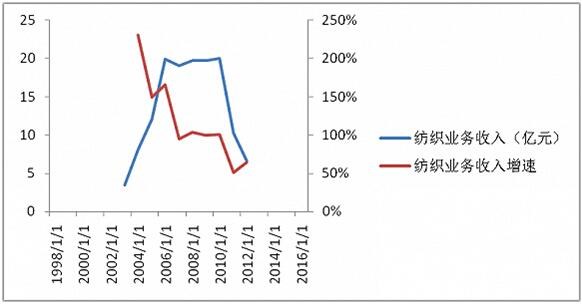

2009年比投资收益占比大幅上升的2007年晚了两年。不清楚雅戈尔管理层是否先知先觉,在2007年就意识到服装业务将会下滑。但有记录的数据显示,雅戈尔昔日的另一项主营业务—纺织是在2007年开始滑坡的。

雅戈尔纺织业务收入与增速的变化。数据来源:Wind资讯 昔日主营业务的下滑凸显出雅戈尔当年转型的必要性。如果不去“炒股”,服装和纺织业务高昂的成本将最终将公司拖入绝境。

如果剔除投资收益为主的非经常损益项目,将雅戈尔的营业总成本与营业总收入比较,那么自1999年(上市后第二年)以来,雅戈尔营业成本率都在80%以上。从2007年投资业务大举开展时算起,成本率在10年内有9年超过85%。

雅戈尔的财务报表将房地产业务算在主营业务之内,因此以上成本率是计算了房地产和旅游业务的成本率。如果剔除房地产和旅游,只计算服装和纺织等业务,雅戈尔主营业务带来的利润空间将更加狭窄。

声明:本网仅提供信息存储空间,文章和图片由本网注册会员发布,如有涉及到相关方的合法权利,敬请及时告知本网删除处理。